На фоне ряда стран, наращивающих золотовалютные резервы, Казахстан сократил свои запасы золота. Почему это происходит и способно ли наращивание золотых запасов защитить от высокой инфляции, рассказали эксперты Zakon.kz.

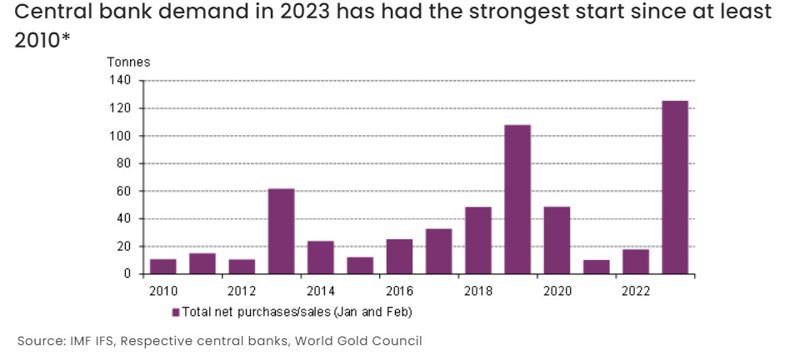

С начала года мировые центральные банки накапливали золото самыми быстрыми темпами за всю историю наблюдений, говорится в отчете Всемирного совета по золоту (WGC).

По данным Кришана Гопала, старшего аналитика Всемирного совета по золоту в регионе EMEA, в январе и феврале центральные банки совокупно купили 125 тонн металла.

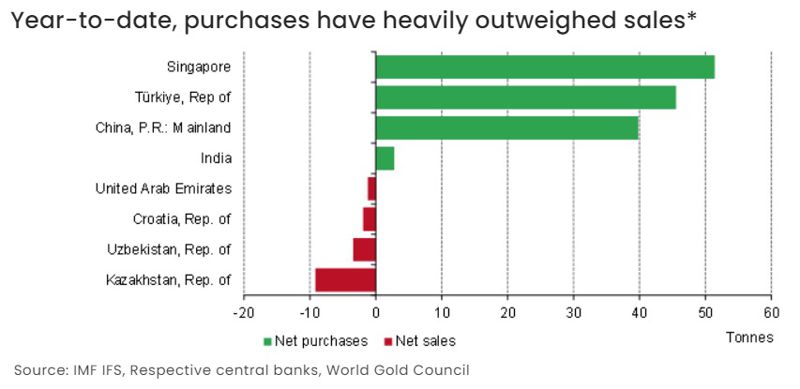

Странами, сообщившими о крупнейших закупках за первые два месяца 2023 года, стали Сингапур (51,4 тонны), Турция (45,5 тонны), Китай (39,8 тонны), Россия (31,1 тонны) и Индия (2,8 тонны).

Значительные обновления за февраль предоставил Центральный банк России, который впервые за долгий срок опубликовал данные о своих золотых резервах. Согласно информации банка, к концу февраля 2023 запасы золота составляли 2330 тонн, что на 31 тонну больше, чем на конец января 2022 года.

В отчете Всемирного совета по золоту говорится, что Национальный банк Казахстана, напротив, стал единственным заметным продавцом золота в феврале. Официальные золотые резервы сократились на 13 тонн, до 342 тонн – самого низкого уровня с октября 2018 года. Отмечается, что с 2021 года ежемесячные чистые продажи из Казахстана увеличились по размерам. Однако, как заметил Кришан Гопал, центральные банки, которые покупают золото из внутренних источников, часто становятся продавцами золота.

Заместитель начальника Управления аналитических исследований АО "Jusan Invest" Жумабек Темиржанов отметил, что Казахстан в отличие от ЦБ других стран действительно сократил запасы золота. Так, ещё на начало 2022 года их объём составлял 23,5 млрд долларов, на 1 марта 2023 года – 19,9 млрд долларов.

"Если говорить о мировых центральных банках, то тенденция роста покупок золота ими наблюдается уже с 3-го квартала прошлого года. В результате 2022 год оказался вторым рекордным годом за всю историю по объёмам покупок золота, а в 2023 году эта тенденция продолжилась. При этом стоит отметить, что, несмотря на такое наращивание золотых запасов, их доля в резервах мировых центробанков все ещё находится на невысоком уровне – около 20%". Жумабек Темиржанов

Эксперт полагает, что это говорит о существенном потенциале для роста запасов драгоценного металла. Одной из причин значительных покупок золота центральными банками могут быть опасения по поводу геополитической и экономической нестабильности в мире, а также высокая инфляция и ожидания рецессии.

"Золото и серебро считаются традиционными "безрисковыми активами" и могут служить защитой от инфляции, поскольку их стоимость, как правило, растёт в периоды высокой инфляции. Однако эффект от наращивания запасов золота на экономики стран мира может быть разным и зависит от многих факторов, включая спрос и предложение на мировых рынках, курс валют, экономический рост и инфляцию", – поясняет Жумабек Темиржанов.

Согласно опросу аналитиков, который был проведен London Bullion Market Association (Лондонский рынок драгоценных металлов), ожидается, что золото и серебро могут подорожать на 3,3% и 8,8% к концу 2023 года по сравнению с 2022 годом. Таким образом, цена на серебро может вырасти до 23,65 доллара за унцию против 21,73 доллара в 2022 году. Цена на золото может достичь 1859,90 доллара за тройскую унцию. Для сравнения: в 2022 году она в среднем была на уровне 1800,09 доллара за тройскую унцию.

"Рост цен на золото и серебро может быть связан с повышением инвестиционного спроса на эти металлы, а также с растущей неопределенностью в мире. Однако изменение ключевых ставок и другие экономические факторы также могут влиять на стоимость драгметаллов", – комментирует Жумабек Темиржанов.

По его словам, наращивание золотовалютных запасов в Казахстане может помочь укрепить финансовую стабильность и снизить риски инфляции в стране. Однако, помимо этого, необходим сбалансированный бюджет и финансовая дисциплина.

Кроме названных металлов, по словам Жумабека Темиржанова, для защиты от инфляции центробанки также могут использовать другие инструменты для хеджирования рисков, например, валютные операции, фьючерсы и опционы.

Основная причина накопления золота в резервах стран – это ожидания наступления рецессии в мировой экономике из-за растущих процентных ставок, считает финансист Арман Бейсембаев.

Ко всему прочему, интерес к золоту вызван высокой неопределенностью в мировой экономике, снижением доверия к фиатным валютам, назревающий банковский кризис, который потенциально может получить продолжение. Все это заставляет банки искать "инструменты-убежища", где можно переждать сложные времена.

"Золото традиционно пользуется высоким доверием и в качестве актива, способного защитить от обесценивания фиатных валют. Насколько это до сих пор реально, сказать сложно. Но выбор тут невелик. Если произойдет действительно что-то плохое и "фиат" потеряет доверие, то золото, пожалуй, единственная форма денег, которая, вероятно, останется в качестве средства платежа", – говорит Арман Бейсембаев.

В текущих условиях золото растёт, сейчас его стоимость уже близка к пикам 2021 года, когда цена выросла на исторические максимумы в районе 2070 за унцию, добавил аналитик.

"Есть вероятность, что этот максимум может быть пройден, аналитики прогнозируют рост до 2100. А если разразится серьёзный кризис, то может взлететь и до 3000. К сожалению, рост ставок уже давит на банковскую систему США и ЕС, так что вероятность банковского кризиса с последующим кризисом в экономике совсем ненулевая", – пояснил Арман Бейсембаев.

Однако, по его мнению, значительно помочь в снижении инфляции золото не сможет, и способно быть лишь некой подушкой безопасности на чёрный день.

"ЗВР примерно никак не участвует в экономике, купленное золото просто лежит в хранилищах. Так что эффект тут нулевой. В конце концов, такие резервы создаются не для снижения инфляции, для этого используется совсем другой инструментарий", – резюмировал Арман Бейсембаев.

В заключении отметим, что золото исторически является относительно надежным инструментом при инфляции, и его рост в некоторых случаях может защитить от рисков полного обесценения средств. Поэтому его вполне можно рассмотреть как альтернативный инвестиционный инструмент.