Привычки, которые кажутся безопасными и надёжными, порой становятся ловушкой для наших финансов. Вот пример Дмитрия, владельца небольшой компании из Караганды. У него есть свободные деньги и две цели – накопить на образование двоих детей за рубежом и создать капитал для получения второй пенсии. «Друзья и знакомые покупают квартиры и валюту, кладут деньги в банк… Раньше я следовал их примеру: покупал доллары и сдавал недвижимость в аренду. Прошли годы, но к целям я не приблизился. Помогите разобраться, в чем я ошибаюсь», – написал он.

Относительная стабильность американской валюты делает её привлекательной для инвесторов, которые хотят защитить деньги от инфляции и кризисов. Только с начала 2024 года тенге потерял 6% стоимости по отношению к американской валюте, а за десять лет — 260%.

На первый взгляд, простая схема — покупай валюту и жди, когда тенге опять подешевеет. Эта схема работает, если есть задача частично защитить накопления в тенге от девальвации – инфляция в США ниже, чем в Казахстане. В США индекс потребительских цен составил 3,4% на конец декабря 2023 года. В Казахстане – 9,8%.

Но у Дмитрия есть финансовая цель в валюте – учеба детей за границей. Если он просто купит доллары и будет ждать, то потеряет.

Проценты по валютным банковским депозитам в Казахстане на уровне 1% в долларах не спасут валюту от обесценивания. А медианный прогноз ФРС по индексу потребительских цен в США на этот год – 2,6%. Грубо говоря, это значит, что на купленные в начале года $100 в конце года вы сможете позволить себе меньше.

Чем больше срок, тем сильнее накопленный негативный эффект от инфляции. Не стоит удивляться, когда герой из старого фильма покупает новый автомобиль за несколько тысяч долларов. Тогда это были совсем другие деньги. К примеру, в 1957 году Chevrolet Bel Air стоил $3 000. Сегодня на эту сумму в США можно приобрести хороший велосипед, например, Specialized Roubaix Sport.

Собственное жилье — это стабильность и безопасность. Однако, если вы приобретаете квартиру для сдачи в аренду, все выглядит не так однозначно.

В Казахстане популярно мнение, что покупка квартиры или дома — хорошая инвестиция, так как она даёт возможность заработать не только в тенге, но и в долларах.

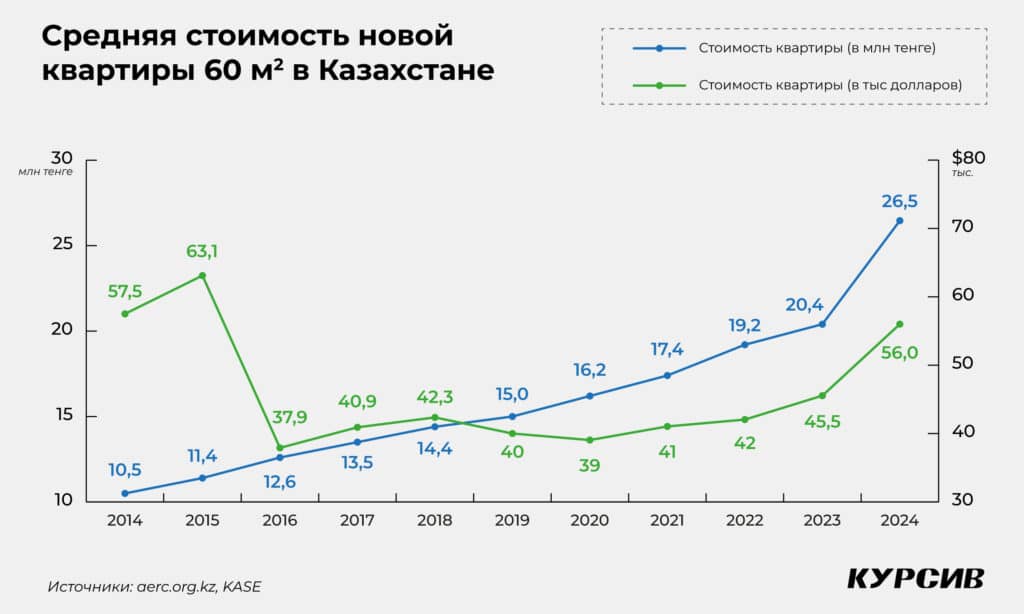

Что говорят реальные расчеты? Для анализа возьмём данные о средней стоимости квадратного метра жилья в Казахстане и биржевом курсе доллара за десять лет.

Новая квартира 60 кв. м за десять лет подорожала в тенге, но в долларах США её стоимость почти не изменилась, как раз из-за того, что тенге дешевел по отношению к доллару. С 2014 по 2023 год накопленная инфляция в Казахстане составила 137,53%. При этом стоимость квартиры выросла на 260%. Но в долларах мы теряем из-за резких скачков курса валюты на бирже инфляции в долларовой зоне, которая за десять лет достигла 33,27%. Чтобы не потерять инвестиции в эту квартиру в долларовом выражении, квартира из примера должна стоить сегодня примерно на $20 000 больше. Продать недвижимость сейчас с расчетом получить прибыль в валюте, скорее всего, не получится.

Представим, что хозяин квартиры сдает её в аренду. В 2024 году такая квартира стоит 26 460 000 тенге. Рассчитаем срок окупаемости, если арендная плата составит 250 000 тенге в месяц:

Почти девять лет — большой срок. Например, стоимость отдельных ценных бумаг на бирже увеличивается на 100% за два-три года. С этого дохода нужно будет заплатить налог. Кроме того, сложно организовать все так, чтобы квартиру снимали непрерывно девять лет. Добавим риски: непредвиденные расходы на устранение неполадок и возможные сложности с жильцами.

Депозит в банке — простой и надёжный финансовый инструмент. Размер дохода определен заранее. В случае, если что-то пойдет не так, например, у банка отзовут лицензию, то Казахстанский фонд страхования вкладов гарантирует возврат накоплений в размерах, установленных законом – в 2024 году до 20 млн тенге по сберегательным счетам и до 10 млн тенге по вкладам.

Насколько c его помощью удастся накопить деньги? Используем данные официальной инфляции в Казахстане и среднюю процентную ставку по банковским депозитам в тенге.

Получается, что вклад, как правило, лишь немного превышает уровень инфляции (да и то не всегда). Но существенного роста капитала ждать не стоит.

Плюс нужно учитывать, что размер ставки по вкладу зависит от ключевой ставки Нацбанка — чем она выше, тем больше процент по вкладу, и наоборот. То есть эта величина тоже может меняться.

Депозиты в казахстанских банках ограничены по сроку действия — обычно пятью годами, дальше процент по вкладу снижается. В таких условиях планировать цели на 10-15 лет сложно — доходность будет меняться, а срок достижения цели при этом, скорее всего, увеличится.

Иногда заемные средства можно использовать с пользой — покупка первой квартиры по льготной ипотечной программе обеспечит семью жильем.

Но есть траты, которые не являются жизненно важными, например, кредит на новый iPhone, когда старый ещё работает. К примеру, в октябре 2018 года самый дешевый iPhone XS стоил 419 000 тенге, или $1132.

В том же году средняя ставка по кредиту составляла в казахстанских банках 19,6%. То есть телефон по факту будет стоить дороже, учитывая плату за кредит банку. Сегодня такой телефон 2018 года можно купить за 70 000 тенге. При этом в 2018 году акции компании Apple продавались по $42 за штуку — то есть вместо покупки одного iPhone можно было купить 27 акций компании. К текущему моменту бумаги Apple подорожали до $222,5.

Предположим, что вы не купили смартфон, а вложили деньги в ценные бумаги. В этом случае ваши $1132 превратились бы сегодня в $5660.

Эти расчеты позволяют сделать очевидный вывод – если избегать эмоциональных покупок, то появятся свободные средства, которые можно приумножить.

Мы можем измерить любой процесс и наблюдать за его изменениями: если речь идёт о фондовом рынке, то его «измеряют» с помощью биржевых индексов. Они показывают динамику рынка, его состояние и настроения инвесторов.

На фондовом рынке США одним из основных биржевых индексов является S&P 500, который включает 503 акции крупнейших компаний.

Движение на рынках не происходит линейно — после подъёма происходит падение, плюс есть отдельные группы компаний – локомотивы индекса, или, напротив – те, кто тянет его вниз. К примеру, в последний год все говорят о буме технологических компаний США.

Но в долгосрочной перспективе рынки растут. С 2010 по 2024 годы S&P 500 вырос примерно с 1000 пунктов до 5626 пунктов, то есть более чем в 5 раз. Представим, что вы вложили $100 в широкий рынок США в 2010 году. Сегодня у вас на руках при любом сценарии была бы сумма больше первоначальных вложений.

Инвестировать лучше на долгий срок. Разберем несколько известных примеров долгосрочных инвестиций. В самом начале 2006 года акции Netflix стоили около $4 за штуку. Стоимость этой бумаги сегодня — $697. В 2017 году можно было купить акцию Apple всего за $30. Спустя семь лет одну акцию продают по $222,5.

Индекс KASE Казахстанского фондового рынка вырос в пять раз с 2016 года, в прошлом году рост составил почти 29%, что значительно выше максимальных ставок по вкладам.

Инвестировать можно в экономику разных стран и разные финансовые инструменты. Такой подход называют диверсификацией. Здесь работает принцип «не клади все яйца в одну корзину». В то время, когда отдельные ценные бумаги или рынки дешевеют, другие идут в рост.

Портфель инвестора может состоять из целого набора финансовых инструментов: облигаций, биржевых фондов, акций, ПИФов, валюты, золота. Инвестиции распределяют, в зависимости от склонности инвестора к риску, по странам, валютам и отраслям экономики.

Риски в инвестициях можно контролировать за счёт распределения денег между рисковыми активами, например, акциями, и инструментами с низким риском, к примеру, облигациями.

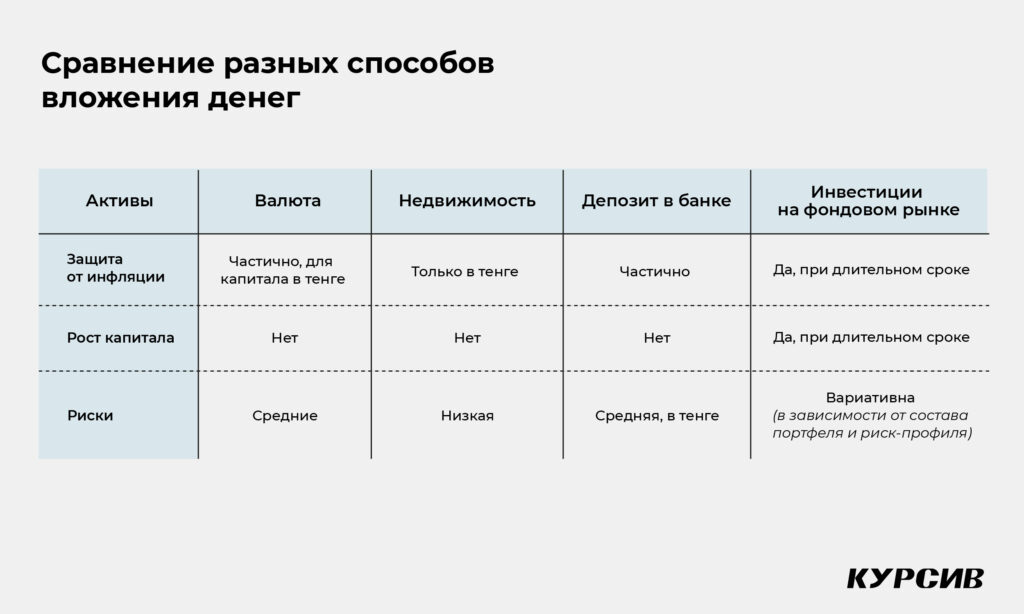

Итак, для Дмитрия не подойдут ни простая покупка и накопление долларов, ни хранение денег на банковском депозите. Инвестиции же позволят ему нарастить капитал и защитить деньги от инфляции на дистанции 10-15 лет.

К целям стоит идти постепенно, а, значит, необходим план:

Не является инвестиционной рекомендацией.